DECORRENZA DEL TERMINE PER IL RICORSO TRIBUTARIO

La Corte di Cassazione, con la recente sentenza n. 2728 del 4 febbraio 2011, ha espresso il principio per cui il termine per la proposizione del ricorso avverso avviso di accertamento, in caso di nullità della notifica, decorre da quando il contribuente ha avuto la piena conoscibilità dell’avviso stesso, circostanza che deve essere adeguatamente provata dall’Ufficio.

La pronuncia trae origine da un ricorso per cassazione proposto dallo stesso Ufficio il quale lamentava la tardività dell’opposizione del contribuente e l’errata applicazione dell’art. 156 c.p.c.

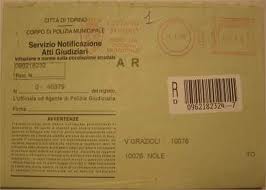

L’avviso di accertamento, infatti, era stato notificato presso un locale “secondario” del contribuente e non presso la sua sede legale. La notifica, quindi, doveva essere considerata “esistente” sebbene viziata da “nullità” e il vizio di notifica sanato ai sensi dell’art. 156 c.p.c. a seguito della successiva proposizione del ricorso. Detto ricorso, tuttavia, sarebbe dovuto essere considerato tardivo (e, quindi, inammissibile) in quanto proposto oltre il termine di legge di 60 gg. dall’avvenuta notifica.

Tali argomentazioni, respinte dalla Commissione Tributaria Regionale che aveva ritenuto la notifica “inesistente” in quanto effettuata in locale diverso da quello legislativamente previsto, sono state riproposte nel giudizio di legittimità.

La Corte di Cassazione, tuttavia, pur modificando la motivazione della CTR ha parimenti rigettato il ricorso dell’Ufficio, ponendo l’accento sulle differenti conseguenze connesse, da un lato, alla regolare notifica dell’atto e, dall’altro, alla conoscenza piena ed effettiva degli atti stessi da parte del destinatario realizzatasi nonostante la nullità della notifica.

A tal proposito, la Corte di Cassazione ha sottolineato aspetto centrale delle norme sulla notifica degli atti è la presunzione di conoscenza che il destinatario della notifica ha degli atti stessi. Soltanto, quindi, se rispettate rigorosamente le norme in materia, la notifica può adempiere alla propria funzione processuale che “è quella di stabilire, con effetto di certezza legale, il dies a quo del termine per l’impugnazione” e, quindi, di concedere al contribuente il termine minimo di 60 giorni per la valutazione e proposizione dell’opposizione.

Tuttavia, la mera presentazione di un ricorso tardivo non può valere a sanare completamente i vizi che hanno gravato il procedimento notificatorio, in quanto la stessa non è in grado di provare la piena conoscenza dell’atto sin dall’originaria notifica.

Conseguentemente, il termine per proporre validamente un ricorso, in assenza dei presupposti per la conoscenza legale, decorrono unicamente da quando il soggetto ha avuto la piena conoscenza effettiva dell’atto stesso, circostanza che, quindi, può e deve essere equiparata alla notifica legale ai fini del giudizio di tardività del ricorso.

In altre parole, il termine legale previsto dall’art. 21, D. Lgs. 546/1992 per la proposizione del ricorso ben può essere calcolato dal momento dell’avvenuta conoscenza sostanziale dell’atto, con l’effetto che, chi ne eccepisce la tardività, deve provare il momento della piena conoscenza, a pena del rigetto dell’eccezione stessa.

Con la pronuncia in esame, quindi, la Corte di Cassazione, pur ribadendo la sanabilità delle notifiche “nulle” (ma non di quelle “inesistenti”), ha ricordato che in caso di nullità della notifica stessa il contribuente è sempre ammesso a impugnare gli atti ritenuti illegittimi calcolando il termine per l’opposizione (60 giorni per i tributi) dal giorno in cui ha avuto la piena conoscenza dell’atto medesimo.

Avv. Raffaele Scionti

SLCV

Lavora con noi

Lavora con noi Contatti

Contatti